5年期LPR下调5个基点 百万房贷月供或少还30元

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

来源:北京日报

本报记者 潘福达

昨天,首次于9时15分发布的LPR报价就迎来重大调整,事关房贷利率的5年期以上LPR时隔20个月后首次下调。

这次发布,比此前提前了15分钟。央行方面表示,这是为了加强预期管理,促进LPR发布时间与金融市场运行时间更好衔接。记者算了笔账,在特定条件下,百万房贷30年月供或可少还约30元,累计利息可少还1.11万元。但在“房住不炒”的背景下,利率调整利好刚需、改善型住房需求,并不意味着房地产政策转向。

5年期LPR20个月后首下调

中国人民银行授权全国银行间同业拆借中心公布,昨天贷款市场报价利率(LPR)1年期LPR为3.7%、5年期以上LPR为4.6%,以上LPR在下一次发布LPR之前有效。

此次央行将一年期LPR从3.8%下调至3.7%,为连续第二个月下调;将5年期以上LPR从4.65%下调至4.6%,此前连续20个月维持不变。1年期和5年期以上LPR上一次同步调整,还要追溯到2020年4月20日。之后,在2021年12月,1年期LPR报价在时隔20个月后出现下调,由3.85%降至3.8%,但5年期以上LPR持续“按兵不动”。

此次LPR调降在市场预期内。1月17日人民银行开展7000亿元中期借贷便利(MLF)操作和1000亿元公开市场逆回购操作,中标利率均下降10个基点。自2019年8月央行改革 LPR 定价机制以来,LPR和MLF之间具有明显的联动关系,因此1年期和5年期LPR报价可能会同步下调。

中国民生银行首席研究员温彬表示,近两个月LPR持续调降,体现货币政策逆周期调控力度加大、宏观政策前置发力,有助于稳定市场预期、增强市场主体信心,鼓励企业增加中长期投资,对于当前扩内需、稳外需以及房地产市场平稳运行将产生积极效果。

百万房贷30年可少还1.1万元

从房地产市场角度看,更能反映按揭贷款利率走向的是5年期以上LPR。对个人而言,LPR报价影响较大的方面是房贷。

据悉,目前北京地区房贷市场利率仍执行首套房利率为5年期以上LPR+55个基点、二套房利率5年期以上LPR+105个基点的标准,即首套房利率为5.2%、二套房利率为5.7%。如果近期银行不调整房贷利率加点数,这一标准也将不变。“按揭贷款还没有政策调整,现在还看不到个贷松动的迹象。”北京市一家国有大行网点相关负责人透露。

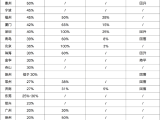

记者算了笔账,以首套房100万元房贷、等额本息偿还30年、利率为5.2%计算,购房者月供为5491.11元,总还款额为1976799.17元,利息为976799.17元。

如果今年12月5年期以上LPR依然保持4.6%不变,首套房利率为LPR+55个基点即5.15%,买房者如果新购房屋、使用新的LPR房贷利率,那么执行新LPR利率后,2023年月供为5460.26元,总还款额为1965694.41元,利息为965694.41元。对比来看,5年以上LPR下降5个基点后,月供减少了30.85元,累计利息相差了1.11万元。

需要说明的是,此前选择了“浮动利率”方式的借款人,其每月房贷还款金额确实会减少。但是,如果借款人此前选择的是“固定利率”方式,即使5年期LPR下调,其还款金额也不会变。

“房住不炒”定位不会变

LPR调降将带来哪些影响?中国人民银行副行长刘国强近日公开表示,LPR的变动对所有行业都有影响,是总量性、普惠性的,不针对某个具体的行业和人。

社会公众最为关注的当属房地产市场。针对近期市场上“降息促使房贷、房地产市场回暖”的声音,监管层近期多次发声,明确房地产不会作为短期刺激经济的工具和手段。

按照市场规律,LPR下调有助于房地产行业预期改善,房地产市场下行压力也会有所缓解。易居研究院智库中心研究总监严跃进表示,央行降息政策对于房地产市场将产生积极影响,供给端和消费端的活跃,将促进房地产行业景气度的提升。

植信投资研究院报告观点称,针对当前房地产投资下行较快、楼市偏冷的局面,此番基准利率下调对应着房贷基准利率下调,延续了2021年年底中央经济工作会议及政治局会议中对房地产行业的政策基调,支持商品房市场更好满足购房者的合理住房需求,促进房地产业健康发展和良性循环。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。