金科股份拟发行19亿公司债 票面利率5.2%-6.5%

焦点银川 2021-01-25 11:27:24

用手机看

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

新京报讯 1月24日晚,金科地产集团股份有限公司(简称“金科股份”)发布公告称,拟采取分期发行的方式面向专业投资者发行2021年排名前列期公司债券,首期发行规模不超过19亿元(含19亿元)。 公告显示,本期债券分为两个品种,品种一为4年期,附第2年末发行人调整票面利率选择权和债券持有人回售选择权,票面利

新京报讯 1月24日晚,金科地产集团股份有限公司(简称“金科股份”)发布公告称,拟采取分期发行的方式面向专业投资者发行2021年排名前列期公司债券,首期发行规模不超过19亿元(含19亿元)。

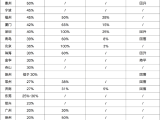

公告显示,本期债券分为两个品种,品种一为4年期,附第2年末发行人调整票面利率选择权和债券持有人回售选择权,票面利率询价区间为5.2%-6.2%;品种二为5年期,附第3年末发行人调整票面利率选择权和债券持有人回售选择权,票面利率询价区间为5.5%-6.5%。本期债券发行首日为2021年1月27日,起息日为2021年1月28日。

金科股份表示,本期债券募集资金扣除发行费用后,拟用于偿还公司债券回售或兑付本金或利息。

新京报编辑 武新 校对 贾宁

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。