央行综合运用多种工具 对房地产融资进行逆周期调节

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

近年来,“房住不炒”一直是楼市调控的关键词。今年以来,央行也多次强调“房住不炒”的定位,落实房地产长效管理机制。央行行长易纲近期指出,将按照因城施策原则,加强对房地产金融市场的宏观审慎管理,强化对房地产整体融资状况的监测,综合运用多种工具对房地产融资进行逆周期调节。

从“综合运用多种工具对房地产融资进行逆周期调节”在今年的运用来看,不得不提的就是今年8月份央行对贷款市场利率(LPR)进行改革,并宣布自2019年10月8日起,新发放商业性个人住房贷款利率以最近一个月相应期限的贷款市场报价利率(LPR)为定价基准加点形成。

从改革后的报价来看,5年期LPR仅在11月20日下调了一次报价,下调幅度为5个基点。“即便5年期LPR报价下调,也不能理解为房地产市场的放松。”中南财经政法大学数字经济研究院执行院长盘和林在接受《证券日报》记者采访时表示,因为制定LPR报价机制的本意是推进利率并轨改革,打通货币政策传导机制,服务实体经济发展,房地产市场不会因此而放松。

“5年期以上LPR报价下行较缓,这在稳定房地产市场预期方面发挥了关键作用。”东方金诚首席宏观分析师王青对《证券日报》记者表示,8月份至11月份,针对企业贷款的1年期LPR报价共下调3次共16个基点,而5年期以上LPR报价仅下调1次,降幅也仅为5个基点。

12月20日,第五次新LPR报价即将出炉,对于5年期LPR报价的走势,受访专家普遍预计大概率不会继续调降。

陶金认为,近期7天逆回购、中期借贷便利(MLF)利率均未调降,12月份的LPR大概率不会调降。主要原因是当前市场化利率的确定模式越来越依赖MLF利率及其背后对应的逆回购利率,报价行的加成环节的竞争性是有限的,一旦市场形成MLF利率政策含义的一致理解,报价行自身是没有动力降低利率水平的。

“本月5年期LPR报价保持稳定的可能性偏大。11月份5年期LPR报价下行,其背景是当月MLF招标利率下调,而在之前的8月份至10月份,MLF招标利率不动,5年期LPR报价均保持稳定。”在王青看来,2020年MLF招标利率还有可能经历几次“小步慢走”式的下调,5年期LPR报价也存在跟随下行的可能性,但具体幅度将随房地产市场运行状况灵活调整。

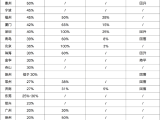

同时,央行引导商业银行优化信贷结构,房地产贷款增速平稳回落。据央行第三季度货币政策执行报告显示,9月末,全国主要金融机构(含外资)房地产贷款余额为43.3万亿元,同比增长15.6%,增速较上半年下降1.5个百分点。其中,个人住房贷款余额为 29.05万亿元,同比增长16.8%,增速较上半年下降0.5个百分点;住房开发贷款余额为 8.33万亿元,同比增长17.3%,增速较上半年下降3.4个百分点;地产开发贷款余额为 1.36万亿元,同比下降6.4%,降幅较上半年扩大0.4个百分点。

王青认为,整体来看,今年房地产金融的逆周期调控效果达到了比较理想的平衡状态:一方面,下半年以来房贷利率持续小幅走高,70个大中城市二手房价格涨幅明显放缓,有效抑制了房地产泡沫;另一方面,房地产销售、投资数据整体平稳,未对居民购房以及宏观经济运行带来不利影响。

今年以来,央行多次强调“房住不炒”的定位。央行在第二季度货币政策执行报告中指出,下一阶段,要发挥货币信贷政策促进经济结构调整的作用,更好地服务实体经济,其中强调,按照“因城施策”的基本原则,坚持房子是用来住的、不是用来炒的定位,落实房地产长效管理机制,不将房地产作为短期刺激经济的手段。不过,在第三季度货币政策执行报告中,央行却删除了“坚持房子是用来住的、不是用来炒的定位”的表述,引发市场对于调控政策是否转向的猜测。

“该表述被删掉并不意味着‘房住不炒’定位的改变,近期中央经济工作会议重新强调了这一定位,表明了房地产调控的底线。”苏宁金融研究院高级研究员陶金对《证券日报》记者表示,未来房地产调控更多的可能是遵循底线思维,在严防泡沫和房价过快上涨的前提下,开展因城施策。

王青认为,第二季度货币政策执行报告强调“房住不炒”,主要针对一季度房地产市场出现一轮“小阳春”行情,上半年房价上涨态势较为明显,因此需要实施更加有力的房地产调控。下半年以来,伴随房地产市场整体降温,政策力度也会相应做出调整,更加突出因城施策。政策微调的主要目的是引导房地产市场稳健运行,避免大起大落。

本文来源:证券日报

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。