华夏幸福:新增逾期债务83.8亿元,累计违约194亿元

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

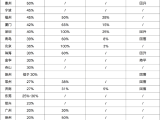

3月9日,产业新城运营商华夏幸福基业股份有限公司(华夏幸福,600340.SH)公告,近期华夏幸福及下属子公司新增债务违约涉及本息金额83.82亿元(其中包括70.28亿元债券及债务融资工具产品已披露),包括银行贷款、信托贷款、债券、债务融资工具等债务形式。截至目前,该公司累计债务违约涉及本息合计194.24亿元,目前该公司正在与上述债务违约涉及的金融机构积极协商展期等相关事宜。

截至目前,控股股东华夏幸福基业控股股份公司累计被动减持3.37757079股股份,占华夏幸福目前总股本的8.63%。被动减持后,华夏控股及其一致行动人鼎基资本管理有限公司、北京东方银联投资管理有限公司共持股28.57%,仍为华夏幸福控股股东,不触及要约收购。

澎湃新闻了解到,3月9日到期的16华夏01私募债正在推进展期工作。该笔债券发行总额28亿元,票面年利率为固定利率5.4%。而华夏幸福债务违约数据自披露以来,已触发多笔中期票据风险约定。

3月5日,华夏幸福公告,应于2022年5月23日到期兑付的“17幸福基业MTN001”中期票据,于2月27日提前到期。针对该笔票据,华夏幸福正在推进展期工作安排,将在与主承销商、债委会等相关各方共同沟通协调下,推动年内制定具体偿付方案后予以安排。

华夏幸福”于2017年5月在银行间债券市场公开发行了金额为19亿元的“华夏幸福基业股份有限公司2017年度排名前列期中期票据”(债券简称:17幸福基业MTN001,债券代码:101780003),发行期限为5(3+2)年,票面利率:5.8%,存续规模18亿元,由中信银行股份有限公司及招商证券股份有限公司担任主承销商。

3月4日,中信银行、招商证券公告,由于华夏幸福及下属子公司发生债务逾期并且未能在宽限期内进行足额偿还,触发了本期中期票据交叉保护条款,两家主承销商于2月26日召开了债券持有人会议。会议审议了“无条件豁免违反约定”“持有人对本期债务融资工具享有回售选择权”及3类“有条件豁免违反约定”等5个议案。5个议案均未能经出席会议的本期中期票据持有人所持表决权的四分之三以上通过,故此次持有人会议未能形成豁免决议。

根据约定,如未获得豁免,该笔中期票据本息应在持有人会议召开日的次一日(即2021年2月27日)立即到期应付,但华夏幸福未能按时足额兑付该笔中期票据的本金及利息。

3月2日,华夏幸福公告了一笔需在3月3日兑付本息的“16华夏02”债券,正在推进展期工作安排,目前存续面值金额19.9996亿元。

194.24亿元较2月2日公告的52.55亿元逾期债务,增长269.6%。Wind数据显示,华夏幸福未来一年内还有8只债券到期或行权,涉及债券余额166.25亿元,是未来三年内债券偿付压力较大的一年。

华夏幸福表示,流动性阶段性紧张导致的债务违约,对其融资产生较大影响;目前,为化解该公司债务风险,加快促进有序经营,其正在积极协调各方商讨多种方式解决当前问题。该公司将在地方政府的大力支持下,在主要股东的积极协调下,加快制定短中长期综合化解方案。

截至3月9日收盘,华夏幸福报7.5元,跌幅6.13%,市值293.53亿元。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。