为何今年买房不灵了?

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

作者:姜超

来源:姜超宏观债券研究

买房投资到底还值不值得?本文或许会带来一些思考。

1

股债双牛,今年资产配置的大赢家

今年的中国经济遭遇了诸多的挑战,包括外部与美国之间的经贸摩擦,中国对美出口的所有产品都被加征了数额不等的关税,导致对美国出口大幅下滑。而国内政策明确不走刺激地产的老路,使得国内工业经济持续下行,7月工业增速创下了4.8%的10年新低,2季度GDP增速创下了6.2%的27年新低。

但是到目前为止,中国资本市场的表现非常不错。截至8月末,代表股市表现的沪深300指数涨幅为26.2%,而代表债市表现的10年期国债利率从3.23%降至3.06%,折算成年化收益率约为5.8%,走出了股债双牛的行情。

而从投资者的回报来看,今年无论是配置股票还是债券类基金,都能获得不错的回报。其中股票基金的表现最为突出,根据Wind统计,前8个月的主动偏股型基金的平均收益率为16.2%。而债券基金的表现也相当不俗,前8个月的平均收益率为3.93%,折合年化收益率为5.9%。

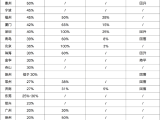

从国内主要大类资产的比较来看,今年国内资产表现较好的是黄金的23%,其次就是股票基金的16.2%和债券基金的3.93%。如果持有银行理财,按照4%左右的年化收益率,目前的特别回报约为2.7%,而持有货币基金的年化收益率为2.3%,折合特别回报率为1.5%,持有1年期定存的年化收益率约为2%,折合特别回报率为1.3%。

而在过去持续躺赢的房地产,今年以来的表现乏善可陈。

诸葛找房网的数据显示,今年7月份全国百城二手房挂牌均价同比仅上涨1.7%,国信达数据显示7月份全国337个地级以上城市二手房挂牌价同比仅上涨1.5%。也就是今年持有房地产的回报率和货币基金的收益率差不多。

而过去几年盛行的高收益理财P2P,目前综合利率水平大约在10%。但由于18年起持续爆雷,P2P的累计问题平台数量超过2800家,而正常运营的P2P平台数量从峰值的3600家降至不到800家,P2P行业的贷款余额已经从峰值的1万多亿缩水至6670亿。大家都明白了,所谓10%的利率其实根本没法兑现。

因此,今年只要大家对中国的未来有信心,坚定不移地投资在中国的资本市场,无论是投资在股市和债市,其回报率都要好于房地产、P2P、银行理财、货币基金、银行存款等诸多资产。毫无疑问,股市债市就是今年资产配置的大赢家,其他的大多数都是输家。也就是说,今年配置了股市和债市的人,财富相对而言是增值的;而配置在房地产、P2P、银行理财、货币基金等领域的人,财富相对而言是贬值的。

那么问题来了,股债双牛是如何炼成的,为什么房子不灵了,未来是否还会继续?

2

长期看,资产回报源于内在价值

大家有没有想过,我们购买任何一类资产,如果赚钱了,到底是赚了谁的钱?

比如说过去在中国买房,大家都赚了钱,那么大家赚的是谁的钱呢,赚的是开发商的钱,还是卖房人的钱,或者两者都不是?过去在中国买股票为什么不赚钱,钱被谁赚走了?我们把钱存到银行就有利息,这个钱是银行给我的,还是其他的人给我的?

我相信对于这些问题,每个人都有不同的答案,或许也没有少有的答案。但是如果我们把眼光放长远,看看美国过去100多年的历史数据,其实在长期是有答案的。

观察美国1900年到2018年的数据,在1900年的道琼斯指数为70点,而在2018年末为23327点,涨了332倍,年均涨幅为5%,但是道琼斯指数在1928年以后就不包含股息率的数据,如果考虑道琼斯指数的股息率长期超过2%,因而持有美国股票资产的长期年均回报率超过7%。

如果持有债券类资产,比如说美国国债,过去100年的年均回报率约为4.7%。而美国高等级企业债利率长期比国债利率平均高出约130bp,因而持有高等级企业债的长期年均回报率约为6%左右。

如果持有房产,观察美国著名的Case-Shiller全国房价指数,其在1900年为3.85点,到2018年末升至206.26点,涨了53倍,年均涨幅仅为3.4%。如果持有黄金,在1900年金价为20.67美元/盎司,到2018年末升至1269美元/盎司,涨了60倍,年均涨幅为3.6%,涨幅与房价大致相当。

作为比较的是,在1900年至2018年间,美国年均GDP实际增速为3.1%,同期年均广义物价涨幅为2.9%,合计年均GDP名义增速为6%。

由此可见,房产和黄金作为实物类资产,其长期回报率在3%左右,其实恰与美国过去100多年的通胀平均涨幅相当。而股票和债券的长期回报率约在5%-7%左右,与美国过去100多年的GDP名义增速均值接近。

这其实也揭示了各类资产长期回报的来源,长期来看,是经济增长和通胀在创造财富。其中股票和债券作为金融资产,其长期回报来源于经济的名义增长,而房子和黄金作为实物资产,其长期回报来源于通胀。这也符合逻辑推理,因为股票和债券的回报来自于企业,企业的生产经营创造了经济增长。而房子和黄金作为实物资产,本身不创造价值,因而长期只能靠涨价来赚钱。

所以,从美国的历史来看,股债双牛其实不是一个偶然现象,而是长达100多年的历史规律。其中虽然偶尔会有中断,比如在1960-70年的滞胀时代,美国也是实物资产远好于金融资产。但是到了1980年以后至今的40年中,美国标普500指数的年均回报率约为10%,持有10年期国债的年均回报率约为8%,又是典型的股债长牛。

因此,历史证明股票和债券等金融资产的长期回报率要远好于房子和黄金等实物资产,因为前者的价值来源于经济增长和通胀,而后者只能反映通胀。

3

短期看,资产价格反映供需关系

但是,为什么大家在中国的感受就是过去10年房子很赚钱,而股票不赚钱?

原因在于,任何一类资产的价值其实有两种属性:排名前列种是资产的内在价值,也就是资产本身所创造的价值;但还有第二种是资产的交易价格,也就是市场愿意给这个资产支付的价格,而这个价格在短期内不一定与资产的内在价值有关,而是反映了市场的供需关系,或者说市场的特殊偏好。

打个简单的比方,在选美大赛中,对于美其实有两种标准:一种是客观标准,选手天然美不美;另一种是主观标准,大家觉得选手美不美。甚至有时候选手本身美不美并不重要,只要大家都觉得美,也可以当上冠军。我们都读过安徒生的童话《皇帝的新装》,皇帝什么都没有穿,但是大家都假装看见了皇帝穿了衣服,直到被小孩子叫出来,其实皇帝根本就没有穿衣服。

所以,观察美国资产回报的历史,虽然历史证明金融资产远远跑赢了房地产,但是在1964-79年间,同样是有近15年的时间,房地产涨了好几倍,而股市一直都不涨。当时在美国买房的人也是人生赢家,而著名的杂志《商业周刊》则刊登了专文预测《股市已死》!

是因为房地产创造了更多的价值吗?我们知道房子并非生产资料,房子少有的产出是租金,在1964-1979年间,美国房租的年均涨幅为6.6%,而股市中企业盈利的年均涨幅为8.2%,其实股市创造的价值更多。

但是大家当时就是喜欢买房子,在1979年,大家为1单位的房租可以付出24倍的房价,而为同样1单位的企业盈利,大家只愿意付出8倍的股价。

其实在中国过去的10年也是类似的现象,房市表现远好于股市,并非是前者创造了更多的价值,就是因为大家愿意为房子付出更高的价格。从07年到18年,北上广深4大一线城市的房租年均涨幅为5.3%,其实远低于同期A股市场11%的企业盈利增速。但是大家就是爱买房,不爱买股票。目前北上广深的租金回报率大约只有1.5%,相当于给1单位房租可以付出60倍的房价。而沪深300指数的市盈率只有12倍,也就是给1单位的企业盈利,大家只愿意付出12倍的股价。

4

过去货币超发,地产泡沫受益

为什么给房子的价格就很贵,给股票的价格就很便宜?

有人说因为房子买了可以住,而股票买了没有用。但是如果不买房的话,租房子也很便宜,一线城市的租金回报率才1.5%;而股票买了也有分红,比如说买了沪深300指数,目前的分红率也有2.7%,把买房同样金额的钱买了股票以后,靠分红来租房绰绰有余。

有人说因为租房不开心,要经常搬家,中国人天生就爱买房。但如果房子不涨了,股市每年涨10%,同样的钱拿来买股票,租7年房子以后,可以买两套房子,你选择买房还是租房呢?

因此,并不是中国人天生就爱买房,在2000年左右的时候其实也不买,当时上海买房还送户口,因为房价长期不涨。但由于过去10多年房价每年平均涨10%以上,持有7年至少翻一倍,经过市场不断的教育以后,大家印象就是买房每年至少可以升值10%,为此大家每年可以贷款7万多亿来买房,哪怕买贵了也不怕。

而由于股市跌了10多年,从2007年高点累计下跌了一半,平均每年下跌4%,给大家的教训就是买股票每年都要赔钱,所以哪怕再便宜也不能买。有一个指标是公募基金中偏股型基金的规模,在过去7年都没有太大变化,一直保持在2万亿左右,而同期货币基金规模从5000亿一度升至8万亿以上。

房子和股票作为投资品,其实有一个特点和普通商品有着巨大的差别。普通商品的需求和价格通常是负相关,也就是价格越贵、买的人越少,价格越便宜、买的人越多,而投资品则往往是越涨买的人越多,越跌买的人越少。

比如说在2007年,中国股市经过连续两年大涨,上证指数差不多每年翻一倍,而同期沪深300指数的市盈率从较低的13倍涨到较高的近50倍。而在经过10多年下跌之后,沪深300指数在2019年初的市盈率跌到只有10倍。

而同样在2007年,中国房市的房价租金比大约在30倍,其实比当时的股市要便宜很多。但是经过房价10年大涨之后,房价租金比上升到了60倍。

为什么过去10年房市表现比股市好?其实关键问题在于钱太多了。

在2007年的时候,中国的广义货币M2只有40万亿,而到18年升至180万亿,货币增长了3倍多,同期一线城市的房价也在类似涨幅。我们测算07年时居民的房产总值约在80万亿,而到2018年升至300多万亿,是少有可以和货币增长在数量级上匹配的资产。

也就是说,虽然房子创造的价值并不多,房租每年只涨5%,但由于货币每年增长接近15%,而大部分货币都去买房了,因此哪怕你觉得房子并不值那么多钱,但架不住市场上的钱太多,别人都愿意花大价钱买房,所以房价的涨幅其实是反映了货币增速。

与之相反的是,虽然中国股市整体创造的价值并不少,企业盈利每年上涨11%,但由于没有钱流入股市,因此哪怕你觉得股市很便宜,但是还会有更便宜。

而影响房市和股市定价的关键问题,其实是货币超发。

从07年到18年,中国广义货币M2年均增速为15%,如果包含影子银行以后真实货币增速可能接近20%,货币增速远超同期12%的GDP名义增速。而大家把15-20%的货币增速默认为买房的回报率,所以哪怕同期股市的业绩每年增长11%,但是远不如货币增长的快。所以大家都愿意买房,而不愿意买股票,结果自然是房子越来越贵,股票越来越便宜。

5

未来货币收缩,金融资产为王

在过去几年,中国宏观政策上较大的变化,就是启动了供给侧结构性改革,大力去杠杆。

其直接结果就是货币增速大幅下降。截止19年7月,中国广义货币M2增速已经降至8.1%,仅为此前十年均值水平的一半左右。

如果从货币增速的角度来看房价,由于中国的货币增速下降了一半,这意味着未来房价的潜在涨幅也将只有过去10年的一半左右,与8%左右的货币增速大致相当。但是买房要贷款,其实是有成本的。央行明确表示本轮贷款利率改革是给实体经济降成本,而房贷利率不降。由此,哪怕首套房贷款利率也保持在5%左右,而且考虑到房子的产权只有70年,每年还有1.5%的折旧,这样算下来,买房赚钱的空间就非常有限了。

而如果大家都发现买房不赚钱了,其实就会思考一个问题,如果房价保持不变,而租金回报率只有1.5%,买房投资到底还值不值得?

而货币增速下降,最受益的其实是中国的金融资产。

首先,债市明确受益于货币增速下降。

在过去货币高增的时代,房价涨幅预期超过10%,因此地产商愿意用10%以上的成本来融资,而卖地的地方政府也愿意以10%左右的成本通过融资平台来融资,结果就是市场的真实利率高达10%,货币增速其实就代表了全社会资金的平均回报率。

而如今货币增速大幅下降之后,意味着全社会资金的平均回报率大幅下降,那些依然提供10%以上回报的资产,大家发现很多都兑付不了,其实是有风险的。而土地财政缩水之后,地方政府也承受不了高融资成本,中央政府通过法律禁止地方政府违规高息举债,未来政府只能通过国债和地方政府债来低息融资。

因此,货币增速的大幅下降,意味着中国的利率中枢发生了永久性的下降,大家开始愿意接受3%左右的国债利率,因为高回报的资产要么消失了,要么兑现不了。

其次,股市也显著受益于货币增速下降。

我们前面提到,股市的内在价值是企业创造的业绩,而企业的业绩增速长期等于经济名义增速。比如中国过去10年的GDP年均增速约为12%,同期上市公司盈利增速约为11%;而今年上半年GDP名义增速为8.3%,而同期上市公司的盈利增速约为7.8%,两者大致相当。

而展望未来,如果中国GDP保持在5-6%左右实际增速,再考虑物价保持在2-3%左右涨幅,中国GDP名义增速有望长期保持在8%左右。而考虑到美国过去100多年的GDP名义增速均值也有6%,所以我们对中国GDP名义增速的假设应该不算离谱。那么与之相应,A股上市公司的盈利增速也有望保持在8%左右,只要A股的估值不再下跌,同时保持2%左右的股息率,那么未来A股每年可以提供10%左右的回报率。

那么问题来了,为什么过去A股的企业盈利每年增长11%,股市涨不动,而以后企业每年盈利增速下降到8%,股市反而可以涨了呢?

其实关键就在于货币增速下降了。大家要知道,去杠杆的原因是钱太多了,去杠杆的目标就是降低货币增速,而不是降低经济增速,因此去杠杆的结果不仅体现为货币增速的下降,更体现为货币相对于经济增速的下降。

也就是说,货币超发的时代彻底结束了。过去10年货币增速远高于经济名义增速,而现在8%左右的货币增速与经济名义增速大致相当,未来货币增速甚至可能会低于经济名义增速。

而大家再回忆一下我们在上文中提到的,资产价格的表现在短期是由供需决定的,这意味着短期的资产价格是大家在不同资产之间比较来决定的。

虽然过去中国股市的业绩每年增长11%,但是架不住货币超发,每年15-20%的货币增速之下,房价表现是较好的,而且跟地产沾边的地产信托、融资平台都能提供10%甚至以上的收益率,因此没人在意股市的业绩也有11%的增长。

而未来虽然中国股市的业绩增速降到了8%左右,但是由于去杠杆,货币增速降至8%甚至以下,房价涨不动了,跟地产有关的高收益资产要么爆雷了、要么消失了,大家只能买到3%的国债,2%的货币基金,这个时候能够提供8%业绩增长的股市其实是较好的选择。

而且中国股市本身也发生了变化。首先,由于大规模减税降费,以及LPR改革给企业部门定向降息,非金融企业部门的盈利其实可以比经济名义增速更高。今年上半年A股银行业的业绩增速为7.2%,而非银行企业的业绩增速为8.2%。

其次,18年我国开始实施更严格的退市制度改革,18年7月公布了《关于修改〈关于改革完善并严格实施上市公司退市制度的若干意见〉的决定》,明确对于交投不活跃、股权分布不合理、市值过低而不再适合公开交易的股票终止交易,特别是对于存在严重违法违规行为的公司,可以依法强制退市。

因此,如果大家不投资ST和强制退市类企业,而专注于投资A股中正常企业,其上半年利润增速为9.6%,如果再扣除银行,那么非银行正常上市公司上半年的平均业绩增速为11.1%,其实远好于GDP名义增速。

总结来说,只要我们坚持供给侧结构性改革,去杠杆收货币,同时减税降费,完善资本市场制度、促进优胜劣汰,那么中国正常上市公司的业绩增速就有望保持在8%的GDP名义增速之上。而随着货币增速降至8%甚至以下水平,房价的潜在涨幅将大幅下降,而与地产有关的高收益资产也将逐渐消失,而中国也将进入低利率时代,债市有望长期慢牛,而股市将成为资产配置的较佳选择,我们有望迎来股债双牛的金融时代。

来源:金融五道口

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。