加快优化房地产金融业务结构,探索行业新发展模式

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

董希淼(秦农金融首席研究员、复旦大学金融研究院兼职研究员)

一段时间来,房地产金融政策变化备受关注。从年初开始,全国已有近50个城市对房地产信贷政策进行调整,包括提高公积金贷款额度、降低首付比例等。3月1日晚,郑州市政府发布19条稳房市政策,力度不可谓不大。

3月2日,中国银保监会主席郭树清在国新办新闻发布会上指出,2021年我国房地产泡沫化、金融化势头得到扭转。

2021年三季度起,金融管理部门开始对上半年以来一些金融机构对房地产融资的过度收缩现象进行“纠偏”,逐步满足房地产企业的合理融资需求和购房者的合理住房消费需求。

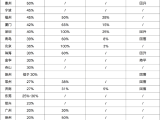

2022年以来,各地陆续采取措施,房地产金融微调频频。如春节前后,全国已经有20多个城市上调住房公积金贷款额度;部分城市如山东菏泽、江西赣州,将首套房贷首付比例降至较低20%,一些城市还对二套房贷首付比例进行调整。与此同时,全国多数城市房贷利率不同程度下行,放款速度明显加快,2021年上半年以来“额度紧、利率高、放款慢”等问题得到显著改变。

不过,上述调整主要还是零星的局部的微调,且主要在三四线城市,调整的力度相对温和。部分调整是市场行为,如商业银行下调房贷利率、加快放款速度等。但近期有两个方面的变化与上述调整不同,值得进一步关注:

一是保障性租赁住房有关贷款不纳入房地产贷款集中度管理。2月8日,央行、银保监会发出《关于保障性租赁住房有关贷款不纳入房地产贷款集中度管理的通知》,明确保障性租赁住房项目有关贷款不纳入房地产贷款集中度管理,鼓励银行业金融机构按照依法合规、风险可控、商业可持续的原则,加大对保障性租赁住房发展的支持力度。2月25日,银保监会、住建部发布《关于银行保险机构支持保障性租赁住房发展的指导意见》,要求银行和保险机构充分发挥优势,加大保障性租赁住房金融支持力度;支持银行业金融机构发行金融债券,拓宽支持保障性租赁住房的资金来源。

二是郑州市对房地产政策进行全面调整。郑州市3月1日发布的《关于促进房地产业良性循环和健康发展的通知》,共涉及5部分19条内容,包括支持合理住房需求、改善住房市场供给、加大信贷融资支持、推进安置房建设和转化、优化房地产市场环境等内容。涉及房地产金融部分,对公方面要求加大房地产企业开发贷款、并购贷款支持,缓解市场主体资金链运行压力;对私方面,主要是改变房贷“认房又认贷”限制,下调贷款利率。地方政府拟在新增财政存款、基金账户等方面,对金融机构予以优先支持。

金融是房地产市场的血脉。过去一段时间,在房地产高速发展之下,大量金融资源流向房地产市场,既推高了宏观杠杆率、积聚了金融风险,也在一定程度上挤压了对其他行业和小微企业的服务。将房地产金融政策作为房地产调控的重要手段,降低房地产金融化、泡沫化,是必要且重要的。与此同时,房地产金融政策调整应循序渐进,有计划、分步骤地实施,尽量减少对市场的冲击和影响。去年一段时间来,房地产金融方面存在部分“一刀切”做法,目前正在得到纠正,房地产市场融资和预期有所改善。

特别是,住房信贷政策既关系到房地产市场调控,又与普通百姓生活息息相关。应继续实施差别化的住房信贷政策,合理把握信贷投放,优先满足自住型和改善型购房需求,抑制投资性、投机性购房需求。总之,住房信贷应坚持“因城施策”“一城一策”,既满足居民合理购房需求,又有助于防范风险、抑制泡沫。目前,在流动性较为充裕、资金成本下降等情况下,商业银行加大住房信贷投放的积极性较高,在部分城市住房贷款将重新成为银行优质资产,市场竞争或将加剧。下一步,或将有更多的城市和金融机构对房地产金融政策特别是住房信贷政策进行调整,包括但不限于放宽贷款条件、降低首付比例、下调贷款利率等,居民住房消费的意愿也将得以提振。

更重要的是,要进一步探索房地产新的发展模式,坚持租购并举,加快发展长租房市场,推进保障性住房建设。金融机构要以此为契机,加快优化房地产金融业务结构,加大对住房租赁市场的支持和服务力度。如加强与地方政府沟通合作,支持开展保障性租赁住房开发建设,在住房租赁平台交易撮合等环节提供创新的金融产品和服务;密切与房地产企业合作,通过签订租赁权转让协议等方式将待售房源变成长租房源,扩大住房租赁市场供给;开发额度和利率适中的租房贷款、租房分期等产品,为有需求的租客直接提供信贷支持。

来源:21世纪经济报道

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。