2020是股市大年,2021是房市大年

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

来源:排名前列财经 管清友

2021中国面临的较大灰犀牛可能还是来自美国。2020是股市大年,2021是房市大年。A股有结构性机会,但对普通投资者意味着没有什么机会,或者风险大于机会。对于很多人而言,2021应该卖掉股票买房子。

2020年已经远去,但这一年已然成为了历史的分水岭。

2020年是经济的“修复年”、政策的“宽松年”、改革的“加速年”、投资的“爆发年”。得益于有力的疫情防控和科学的逆周期调节,中国经受住新冠疫情和中美摩擦的双重挑战,经济触底后快速修复,政策宽松后适度克制,改革明显提速加码,各类资产全面开花。

虽然很多人都认为2020年是有史以来最糟糕的一年,但却是投资较好的一年,全球大宽松推升资产价格,比特币史上首次突破4万美元,黄金突破2000美元创下历史新高,创业板指更是凭借65%的投资收益位居全球之首。

和2020年不同,2021年是经济的“复苏年”、政策的“回归年”、改革的“深化年”、投资的“分化年”。疫情并未完全结束,疫苗成效尚待验证,美国新政府上台在即,内外不确定性依旧存在。相对确定的是经济复苏还在延续,政策逐渐回归常态化,改革力度也会明显加强,虽然整体投资机会不及2020年,但还有结构性机会,只是资产表现更加分化。

一、2021年中国面临的较大灰犀牛仍然来自美国

全球较大的不确定性——美国大选基本尘埃落定,拜登以特别的优势当选,新政府于1月20日宣誓就职,中美关系也将进入新阶段。理想情景是,作为建制派代表,拜登的政策更加稳健,更具预测性,排名前列要务是防控疫情、修复经济,修正已经偏离的外交政策,全球局势有望迎来短暂的修复窗口期,中美关系短期也会有所缓和。2021中美关系主要体现为以下三大关键词。

排名前列个关键词是“合作”。美国外交政策上不再是“新冷战”思维,会加强与中国对话。中美双方暂时搁置争议,开启新一轮谈判取消加征关税,并在疫情防控、气候变化应对等非核心技术领域展开合作。但在掌握核心技术的高科技领域仍会继续采取“小院高墙”的打压策略。

第二个关键词是“竞争”。美国已将中国视为较大的竞争对手,双方关系很难有明显改善,美国遏制中国的战略大方向不会变。这背后既有经济原因,中国离美国越来越近,也有政治动因,是大国目标冲撞的必然结果,G2很难和平共处,No.1是一种不可分享的利益,竞争不可避免,特别是5G通信领域。

第三个关键词是“对抗”。虽然拜登上任后,中美摩擦会有阶段性缓和,但也没有那么友好,大概率是缓而不柔。因为建制派精英同样注重维护美国霸权地位,在意识形态、人权等领域和中国存在较大差异,民主党甚至比共和党更极端。只是方式和特朗普政府不同,会从退群到加群,联合盟友对抗中国,重塑美国领导力。

疫情发生后,中国大概率会缩短超过美国所需的时间,G2很难利益共享,矛盾会越来越凸显,中美关系质变和博弈仍是大势所趋。从目前美国政府高级官员的安排来看,对华更大的压力正在积累。2021中国面对的灰犀牛事件可能仍然来自美国。

虽不至于脱钩,但肯定不如之前那么顺畅,国际贸易和合作方式也会进行相应的调整,出现大国冲撞下的“平行世界”或者说是半球化。中国和美国都会有一个相对固定的贸易伙伴体系,互相之间都在拉拢一些国家。RCEP已经正式签署,中欧投资协定谈判完成,中国正在积极考虑加入CPTPP,中国会有更坚实的基本盘,也会更有底气,拥有更多的主动性,未来平行世界会越来越明显。

二 、中国经济复苏先进世界,但大病初愈,仍需休养生息

疫苗接种提速,疫情对经济的直接影响边际减弱,需求逐步回暖,2021年全球经济共振复苏已成为共识,中国经济复苏的大方向不会变,依然会先进全球,数据表现非常亮眼,但实际效果只能说是差强人意,并没有表面那么美好。

从节奏上看,和2020年相反,前高后低,逐季回落,且降幅较为明显。其中一季度较高,大概率超过12%,也是本轮复苏的拐点,主要是前期刺激效果显现和翘尾因素影响;二季度后开始回落,但有投资和出口韧性,仍处于相对高位,甚至会出现局部过热风险;下半年逐渐回归常态,乐观估计四季度回到疫情前正常的经济运行水平。

从结构上看,需求侧改革启动后,经济内生动能将发生明显的变化。制造业和消费接棒传统投资和外需驱动成为经济复苏的主要推动力,特别是新基建和新消费会催生新动能。一方面,需求回暖库存回补,新一轮主动补库周期已经开启,供需两端进一步修复,制造业持续好转,特别是与新基建相关的制造业投资会明显加码;另一方面,内循环主体地位确立后,消费将成为需求侧改革的重中之重。随着经济复苏,消费意愿明显增强,消费回补成效继续显现,社零同比增速有望超过10%。

从力度上看,经济好转但难言反转,持续性不强,只是短暂的弱复苏。2021年经济下行压力明显缓解,基本面在好转,GDP增速也会有显著的抬升,预计全年增速超过7%,创下2014年以来新高。但这绝不是反转,倒很像是快进版的2016年,复苏拐点在一季度末。待前期大规模货币宽松和财政刺激效果减弱、低基数效应消退后,萧条性因素重回主导,脆弱性逐步显现,问题根源还是经济增长的内生动力不足。

三 、政策宽松的边界和资产泡沫的极限仍在相互博弈,通胀是决定因素

实体通胀预期升温,CPI和PPI有上行空间,但整体压力不大,持续性不强。特别关注PPI,一旦出现过热风险,会引发货币转向。具体来看,CPI前低后高,PPI冲高回落。CPI受猪价下跌拖累和翘尾因素影响低位震荡,之后缓慢回升后再回落,总体波动不大,预计在1%附近。PPI则由于企业主动补库存支撑工业品价格上行,降幅持续收窄,年初有望转正。之后在低基数效应和需求回暖的推动下显著上行,预计二季度末迎来峰值,预计在3%左右,一旦过高出现过热就会对货币政策形成制约;下半年会有所缓解,随着经济回归常态而逐渐回落。

值得关注的是资产通胀风险,特别是核心资产泡沫化值得高度警惕。为应对疫情冲击,全球启动了少有的货币大宽松,货币宽松叠加资产收缩,资产荒再现。股市和楼市都有不错的表现,特别是以头部股票和一线地产为代表的核心资产价格持续攀升,资产泡沫化风险再起,会加剧了贫富分化,激化社会矛盾。宽松的边界和泡沫的极限还在激烈地试探和博弈,一旦经济复苏到一定程度,通胀走高,货币政策收紧,资产走势将出现明显的变化。

由于资产价格未能在通胀度量体系中充分体现,单靠CPI和PPI会对货币政策取向有些误判。2021年是每五年一次的CPI基期轮换期,年初CPI构成权重会有所调整,适当提高资产价格比重,避免受猪肉扰动过大,从而更真实反应通胀水平。

四 、2021货币政策易紧难松,信用上边际收缩,投资上要抢抓预期差

中央经济工作会议对宏观政策的定调是“不急转弯”,明确表示不改变当前的政策方向,总体政策取向中性偏紧,宽松力度明显不及2020年。

货币政策会比较克制,流动性易紧难松,信用开始收缩。货币整体维持紧平衡,既不会大水漫灌,加息的可能性也不会太大,除非二季度经济出现明显的过热。大概率是稳货币和紧信用组合,暂停降准降息,应特别关注逆回购和MLF操作。同时社融已经见顶,信用收缩通道开启。由于2020年信用快速扩张,M2、社融增速和名义GDP增速相差太多,名义GDP仅为5.5%,M2增速10.1%,社融增速13.3%,偏离较为明显,信用收缩可能会比预期更猛烈。

财政政策主基调还是积极,但稳中偏紧,逐渐回归常态化。特别国债估计不会再有了,赤字率、专项债规模预计和2020年持平。当然积极财政也会持续发力,但会是更加精细化的定向宽松,加大对科技创新和中小企业的支持力度,优先保障基本民生。

2021年最值得期待的就是改革了,这也是未来经济发展重要的增量。作为十四五开局之年,产权制度改革、要素市场化配置改革和需求侧改革全面提速,尤其是以下几个方面会重点突破。一是户籍改革,通过户籍准入年限同城化累计互认,加快推进都市圈和城市群一体化;二是土地改革,盘活土地存量资产,缩小城乡差距,缓解收入分配不均等问题;三是放松管制,适度放开对文化、娱乐、医疗、教育、养老等服务领域的管制,引入民间资本,优化资源配置;四是释放内需,加快国产替代实现生产自主可控,通过国企利润划转社保引导公平分配,完善基础设施畅通流通渠道,丰富供给体系挖掘消费潜力;五是对外开放,适度降低外资的投资准入门槛,通过开放改善供给,提升效率。

五 、出清接近尾声,违约风险仍然不可小视

2017年以来,强监管、降杠杆、破刚兑、反垄断等一系列政策密集出台后,整体经济环境发生了翻天覆地的变化,金融市场经历了一个残酷、剧烈的出清过程,我们一起见证了一部中国金融市场的“出清史”。疫情倒逼货币宽松后,政府、居民和企业三大部门杠杆率同步攀升,但金融部门杠杆率却在持续下降,金融产品和机构风险有序释放,“雷”一个个被拆掉了,这也标志着金融出清接近尾声。

当然本轮金融出清并未完全结束,2021年货币政策趋势性收紧、信用收缩后,信用债集中违约仍会再现,但最危险的午时已经过去,不至于出现雷区集中式爆炸。其实金融出清并不是坏事,破而后立,引导无风险利率下行,资本市场将成为较大的受益者。

但2021年仍旧存在多重不确定性,主要表现为以下三大风险:一是疫情风险,如果疫情未能得到有效控制,对全球经济的冲击将仍然存在。二是数据风险,新一轮省市县换届后,本地经济数据会被重新检视,有些风险可能会暴露出来。三是疫苗风险,疫苗被证实有效后,全球货币政策会有边际上的收缩,将对全球资本流动产生巨大的影响。

六 、IPO大跃进,股票持续供应,A股走向港股化

自2019年第十八届发审委上任后,审核、核发双提速,过会率和过会量显著提升,近两年都是IPO大年,2020年更是创下十年新高。2021年主板、中小板全面推行注册制改革后,上市企业数量将维持高位,IPO持续大年。

注册制消除了一二级市场的估值价差,通过市场化的手段将企业上市选择权交还给市场,未来能够满足市场化市值要求的企业才能IPO,进而真正被市场认可。这对企业质量提出了更高的要求,也表明未来股权投资将逐步回归本源,重塑价值,在技术研发上有优势、在价值模式上有创新的企业更容易被市场接受。特别是新《证券法》实施后,一系列配套制度创新接踵而至,史上最严退市新规落地,上市企业资本价值越来越市场化,新股破发也越来越常见,分化进一步加剧,一半是海水,一半是火焰。

七、 A股有结构性机会,但对普通投资者意味着没有什么机会,或者风险大于机会

长期来看,在两股力量的驱动下,A股慢牛格局逐步形成,中国依旧是全球资产高地,有较好的投资机会。一个是推力,全球的零利率和负利率越来越近,而中国还是正利率,境内外利差还在,会吸引更多的境外资金。另一个是拉力,注册制改革的红利还在持续释放。

短期来看,2021年A股还有结构性机会,风格快速切换。分析逻辑是内看经济复苏和货币宽松,外看中美关系。2021年经济复苏已十分确定,尤其是上半年经济增速高位运行,上市公司盈利能力正处于上行通道,顺周期板块业绩改善明显。货币政策维持紧平衡,虽然边际在收紧,但大方向还是宽松,特别是上半年流动性合理充裕。中美关系虽难以逆转,但拜登时代开启后,中美摩擦会出现阶段性缓和,对A股的扰动降低。综上所述,经济复苏还在继续,货币宽松不转急弯,中美关系有所缓和,牛市尚未终结,只是处于后期,风格快速切换,机会不及2020。配置主逻辑从估值驱动转向业绩驱动后,上半年周期股、金融股和部分消费股等顺周期资产更值得期待,中长期关注大科技、大消费和大健康三大赛道。

A股的结构化、机构化特征也会不断强化。2020年三大指数涨幅均超过13%,较高更是接近65%,但全部A股涨跌幅中位数不到3%,46%的股票不涨反跌,预计这种分化的趋势还会延续,结构性行情也是未来A股的显著特征。预计2021年个股上更偏向核心资产和龙头绩优股,沪深300、漂亮50等价值指数将继续跑赢市场。在居民财富从房地产腾挪到金融资产的过程中,A股逐渐从“散户市”转向“机构市”,机构主导力和话语权不断提升。机构持有A股流通市值占比已经从2014年的38%提升至2020年的48%,占据了半壁江山。2020年新发基金规模超过3万亿,相当于过去3年总和,公募基金发行火爆的局面还在持续,年初就频频出现爆款基金。

不过,机构抱团从来就不靠谱,核心股票的泡沫化越来越严重,抱团的集体行动很容易在某些触发事件之下崩塌。而很多股民的悲哀在于,总把自己当机构看待。这大概相当于,你自己是游击队,还非得按照正规军的打法。把游击战搞成阵地战,亏钱也就是宿命了。

八 、债券投资的机会更多来自于抓住流动性松紧的时间差

最近债市是反弹而非反转,可作为底仓配置。虽然最近一个多月,十年期国债收益率上行了20多个BP,牛陡特征明显,但这只是年末流动性充裕推动的小反弹,反转还为时尚早。2021年经济好和政策稳对债券市场本就不是好事,再加上政府债供给压力较大和信用债接连违约影响还未完全消散,债市难言乐观,大概率会维持震荡行情,投资策略还是以防守为主,整体仓位不宜过高。

配置机会还需等待,优选高评级的中短债。关于配置时机,十年期国债收益率和12个月滚动社融增速相关度较高,社融增速拐点已至,10月见顶,债市配置机会逐渐临近。关于期限选择,当前市场锁长放短明显,长线资金相对稀缺,而短线资金相对充裕,且信用拐点正在临近,所以结构上来看,中短期利率债的配置价值要高于长端。关注资质选择,虽然经济在复苏,企业盈利能力好转,融资也不算太难,但是偿债高峰期还没结束,信用债违约风险虽有缓解,但仍不容小视,谨慎下沉评级,精选高评级高票息个券。

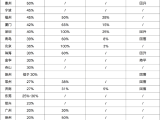

九 、2020是股市大年,2021是房市大年

股市好了,没见过房市不好的,对于很多人而言,2021应该卖掉股票买房子。

宽松之下,地产无熊市,货币宽松是短期房价异动的主要推动力。基本规律是政策宽松引导房贷利率下行,推动房价上行,这次也不例外,只是区域反应和涨幅会有差别。2020年货币宽松后,与房贷利率挂钩的5年期LPR利率下行了15BP,一线城市房价率先反应,深圳二手房涨幅超过20%,上海新房涨幅超过10%,二手房成交量创下四年新高,北京房价开始企稳回升,广州成交放量。这和过去房地产周期中一线城市表现一致,金融属性最强的深圳较快反应,接着是上海,最后是北京和广州,然后再向新一线城市传导。

对北上广深以外的新一线城市居民而言,2021是房产投资的比较好的时机。高净值群体一般没有买房的需求了,2021需要降低对委托投资机构收益率的预期。

2021年加息可能性不大,房贷利率仍处于相对低位,房地产市场会继续回暖。特别是在城市群和都市圈的发展战略下,核心的一线城市和新一线城市还会有一定的上涨空间。另外与前几轮不同的是,当前房地产主基调是房住不炒,居民“五限”调控较为严格,房企“三道红线”限制融资,银行“两道红线”严控房贷,地产已不再是大部分人最适合的投资标的,特别是人口流出、产业衰落、供应过剩的三四线城市,投资价值急剧下降,房价很难有上行机会。

十、 大宗商品牛市有望迎来戴维斯双击,但上游对下游的挤压也越来越严重

2021年经济延续复苏,上半年大宗商品牛市机会较为确定。其中的逻辑十分清晰:从宏观层面看,由于美国实行大规模货币宽松和财政刺激,财政和贸易双赤字并存,美元还会有一定的贬值压力,美元指数已从2020年3月较高103跌至89,跌幅超过13%,弱美元周期已经开启,利好以美元标价的大宗商品。从商品基本面看,主要看供需。一方面,全球经济复苏,需求扩张,带动上游的大宗商品需求回暖;另一方面,海外受疫情影响供给恢复较慢,国内经过2015年的供给侧改革,过剩产能已得到有效的清理和消化,供需较为平衡。所以,一旦经济复苏提振需求,大宗商品价格有望迎来戴维斯双击,会有比较明显的反弹。

以原油为例,由于OPEC+减产,页岩油开工率不高,供给增长有限,需求虽然短期难以回到疫情前水平,但会因为经济复苏而重回增长。由于供给比需求收缩地更快,原油价格中枢会有一定的抬升,预计会上移至55美元。同时考虑到美国新任总统上任后,美俄、美伊、中东问题仍是焦点,地缘政治风险依旧存在,油价波动会加剧。

(作者为如是研究院院长)

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。